近日,财政部、国家税务总局发布了今年前四个月的全国税收数据。今年前四个月,在税收收入同比增长4.6%的情况下,个税收入同比下降30.9%。那么,个税新政全面落地后,工薪阶层缴纳个税的情况和改革前相比,究竟发生了哪些变化呢?来看记者的调查和对比。

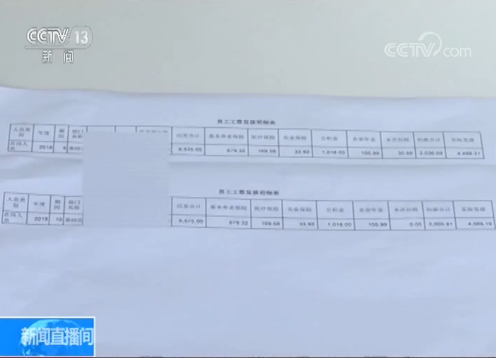

在成都这家勘测设计研究院,这位年轻员工正在对比近几个月来的工资条。

成都某设计研究院项目财务主办 田丰:我的(月)工资收入大概是6、7000块钱。2018年9月之前,我所缴纳的个税是40多块钱,在2018年10月之后我就不用再缴纳个税了。

田丰月度应发工资7000元左右。

个税改革后:减除单位预扣的三险一金、企业年金等共2000元左右,再减除5000元的个税起征点,余下的应纳税所得额为0,田丰就不需要缴纳个税了。

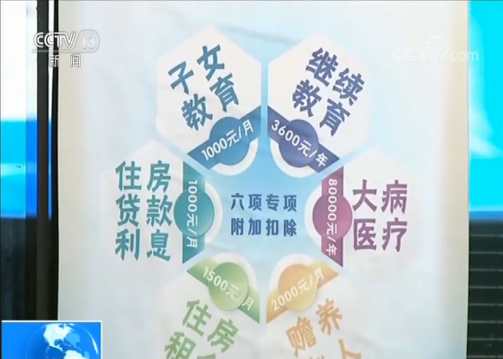

在广州,这位月均收入9000元左右的办公室白领,因为赡养父母、子女教育可以享受每月3000元的专项附加扣除,加上三险一金2000元、起征点5000元,每月税前扣除额度达10000元,也成为了“零税一族”。

广州某公司综合部员工 江姗:现在增加了专项(附加)扣税以后,其实还是很人性化的,就是如果家庭负担越重的话,那他可以享受的减税的那个金额就会越大。

个税改革全面实施后,该公司个税纳税人数由303人下降到了158人,其中大部分人都能够享受到专项附加扣除的项目。

从全国来看:(2018年10月)个税起征点由3500元提高到5000元,就减少了6000多万名纳税人。今年元旦起,新增六项专项附加扣除,又惠及近5000(4887)万名纳税人。两步改革因素相叠加,截至目前(1-4月份),全国个人所得税收入(3963亿元)同比下降30.9%,累计已有9000多(9163)万人的工薪所得无需缴纳个人所得税。

税率跳档 部分群体纳税"前低后高"

在采访中,记者也发现,一些中等以上收入群体,每月工资差不多,但是,月度纳税却出现了“前低后高、逐渐增加”的现象。

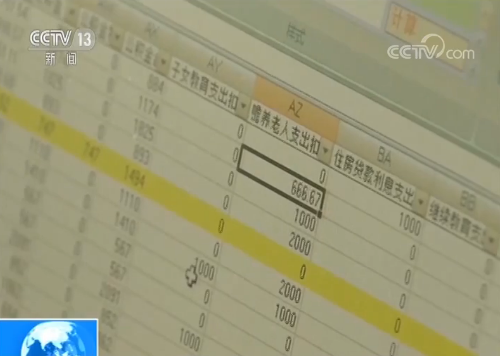

在成都这家设计研究院,这位部门负责人对比自己前几个月的工资条,有点困惑。

成都某设计研究院部门副主任 刘建冰:我每个月的收入都是22000多没变,一二月份的纳税是380多,然后3月份纳税是580多,然后4月份纳税就上升到了1200多。

月度应发工资没变,月度纳税额却出现了差异。同样,刘建冰所在单位也出现了这种情况。

成都某设计研究院财务管理部主任 戎芳:1、2月份基本上我们(单位的)纳税额是持平的,那么到了3月份 缴税的额度有所增加 比上月,增加了十几万,这个也是在我们(单位的)月工资相对稳定的一个情况下发生的这种变化。

在广东这家信息技术公司,一些中高层技术人员在二月份扣缴个税时,就出现了这种情况。

广东某信息技术公司国际事业部总经理 孙胜花:采用新的纳税政策之后,我个人的纳税1月份纳税金额是在580元左右,第二月的纳税金额在1050元左右,第三个月的纳税金额在1900元左右。

月度收入波动不大,但是,月度纳税金额为什么不同?并且,还是“前低后高、逐渐增加”的现象呢?

广东省税务局个人所得税处副处长 陈云璋:这是因为个人所得税申报(扣缴)方式的变化 出现税率跳档了 从今年1月1号起全面实施的新个人所得税法,对居民个人的工资薪金所得,它的个税申报的方式,从原来的按月代扣代缴改为了累计预扣法 随着累计收入的增加,适用的税率从低到高,达到一定数额的时候就会产生税率跳档。

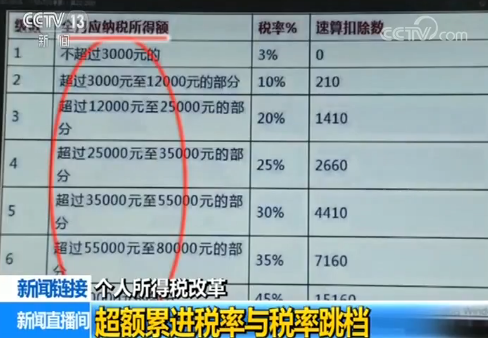

超额累进税率与税率跳档

什么是税率跳档呢?在了解税率跳档前,我们先来了解一下超额累进税率。

目前在我国,工薪收入扣减四类扣除后(专项扣除、其他扣除、个税免征额、专项附加扣除),其应纳税所得额按照7级超额累进税率计税。也就是说,应纳税所得额超出部分按所对应的税率级次分别计税,这就是所谓的“税率跳档”。

在过渡期间(2018年10月-12月),个人综合所得是按月计税,应纳税所得额即计税金额分成了3000元到80000元7个节点,分别对应着3%到45%,7个税率级次。

今年元旦起,个人综合所得是按年计税,7个税率级次所对应的计税金额就变成了36000元到960000元7个节点,刚刚是按月计税的12倍。

累计预扣 减轻征纳双方负担

从个人所得税实行超额累进税率来看,工资收入达到一定程度就会出现税率跳档的现象。那么,个税改革后,为什么会在月份之间出现这种“前低后高、逐渐增加”的现象呢?同时,新的计税方式,会不会影响个人税负呢?

广东某信息技术公司营销中心资深业务经理 陈金元:一月份我的大概工资收入是31000元,那么按照新政策的话。所得税(应纳税所得)额大概是24000元、税率是按照3%,所以我1月份我缴的税就比较少,大概是720元。假如按照每个月来单独计算,每个月差不多是3000多元的个人所得税。

对比改革前后,这位二三月份均出现工资个税“跳档”的业务经理,今年一月份实缴个税比改革前少了两千多元。

两种计税方式,为什么会有这样大的差异呢?

成都市温江区税务局第一税务所副所长 孙超:个税改革前是按月计算。那么在他的(月度)收入不变的前提下,他的每月税额基本保持一致,而个税改革后适用的是按月预缴,按年汇算的累计计税方式。

原来,改革前按月计税,只要月度收入变化不大,计税金额和实缴个税在月度之间就不会有明显差异。

改革后按年计税,计税金额是按一月份到当前月份的累计数额来计税,税率级次跳档就出现了月份之间“前低后高、逐渐增加”的现象。

那么,新的计税方式,对纳税人的税负有什么影响呢?

广东省税务局个人所得税处副处长 陈云璋:对于只从一处取得工资薪金的纳税人来说,他每个月预扣预缴的税款的总额基本是等于年度的应纳税税额。

通过计算来验证一下。我们将陈先生的月收入取零为整为31000元。按照新的计税方式,虽然其一月份只缴720元个税,但是,其二月份要缴个税1560元,其三四五六月份每月要缴个税2400元,七月份后的6个月每月则要缴个税4800元。

不过,到年底其累计纳税金额(40680)和原来“按月代扣代缴”全年应缴个税是一样的。

既然两种计税方式的应缴个税都是一样,为什么还要设立这么繁复的算法呢?

国家税务总局所得税司个人所得税一处调研员 任宇:在累计预扣预缴方法下,全年累计预扣的税款,与全年汇算清缴应纳的税款,这两个数基本是一致的,所以这样处理下来,这个群体到次年,汇算清缴他就不用来(办理退税)了,减轻了征纳双方的这种负担。

事实上,因为每个人的月度工薪收入都有或大或小的波动,按照新的计税方式,对那些月度收入波动大的中高收入群体来说,就可以避免在年终退税的麻烦。并且,对那些月度收入波动大、一些月份免税额度不足扣除的、中低收入群体来说,还可以拉低税负。

来源:央视新闻客户端

责编:化化